もうすぐ確定申告がやってきますね。

年末から今まで、収支の計算やレシートの計算、節税とやって疲れ果てた、こんばんわYoshiです。

会社で働きながら(サラリーマン・公務員)副業でアフィリエイトをしている兼業アフィリエイターの人も、副業の収入が年間20万円を超える場合は確定申告をする必要があります。

また、学生や扶養に入っている主婦でアフィリエイトをしている人も、収入が年間38万円を超えれば、確定申告をしないといけないですね!

ボクも一応は兼業アフィリエイターで、去年は「ふるさと納税」などをしたり節税をしてたので、しっかりと確定申告の準備をしていました。

今年も色々とググったり迷いながら白色申告で確定申告書と収支内訳書を作成したので、もう自分への覚書としてまとめておきます。

追記 2019/2

2018年9月から個人事業主となったので、クラウド会計ソフトの freee会計![]()

を使って青色申告をしています。もちろん、白色申告にも使えて、指示された内容に入力するだけだから、めっちゃ簡単ですよ!

\ 30日間無料! /

※※電子申告にも完全対応で、銀行・クレカを連携して自動処理するだけで確定申告が終わります。

ということで、今日は「アフィリエイトの確定申告(白色申告)はいくらから?サラリーマンで給与所得がある人の収支内訳書の書き方まとめ」を書くよ♪

いくらから?兼業(サラリーマン)や学生でアフィリエイトの確定申告(白色申告)が必要な人と流れ

ボクのような会社で働きながら(サラリーマン)、個人ブログでアフィリエイトをやっている人!

アフィリエイトだけではなく、株やFX、仮想通貨(暗号資産)をやっている友達も多いです。

丼にいのところは、副業OKなんか?

派遣社員だから副業は許されているし、派遣元にも確認したから、副業はOK(*´ω`*)

会社の給与所得だけなら、毎年書いている年末調整でサクッと終わるけど・・・。

サラリーマンや学生、主婦など副業収入がある場合、いくらから確定申告が必要か?確定申告(白色申告)の手順を説明するよ♪

いくらから確定申告をしないといけないか

まずは、確定申告が必要な人の条件です。

このような人は、1年間の所得の金額とそれに対応する所得税の額を計算し、過不足を精算しないといけないですね♪

他にも、複雑な税制度で確定申告をしなくてはいけないパターンもあるし、各種控除を受ける場合も確定申告は必要です。

確定申告には、「青色申告」と「白色申告」があります。

しかし、サラリーマンとの兼業で開業届けもだしていないから、白色申告で確定申告をしています。

確定申告(白色申告)の大まかな手順

確定申告(白色申告)をするための大まかな手順は

この順番で、確定申告の書類を作成していきます。

1年で一番大変な作業だけど、ちゃんと確定申告はしないとね!

追記 2018/2

税務署で確定申告時に確認したら、白色申告で雑所得で計上する場合は、「収支内訳書」は必須ではないそうです!付けても付けなくても、どちらでもOKとのことでした。

ただし、事業所得で計上する場合は、「収支内訳書」は必須になります!

アフィリエイトの収入の計算

最初の確定申告の準備として、確定申告を行う年の1年間のアフィリエイトの収入をすべて計算します。

まとめて1年間分の収入の計算は、しんどいな(笑)

ちゃんと毎月、各ASPごとに売上(報酬)は管理してるわ!

アフィリエイトの収入の合計をだせばいいだけなんだけど、複数の会社から報酬をもらっていると、計算がめっちゃ大変・・・。

1年間のアフィリエイト報酬はまとめてやると大変なので、こまめに毎月作業しておきましょう。

アフィリエイトの報酬(収入)は振込日ではなく金額が確定した日

ココが狂うと、のちのち大変です!

青色申告の場合はちゃんと記録しないといけないけど、白色申告の場合は確定日の月の計算でOKです。

各アフィリエイトの会社(ASP)からの報酬(収入)を計算

各アフィリエイトの会社(ASP)の確定報酬の金額を、毎月各ASPごとにまとめておきます。

ちゃんと各ASPごとに年間合計額がわかるように管理しておくと、あとで書類の入力も簡単ですよ。

あと、アフィリエイトの会社ごとの振込手数料もこの時に計算しておいたほうが、後々必要経費の項目で管理がラクです。

アフィリエイトの必要経費の計算

今までは、一番めんどくさくて全くやってこなかった必要経費の管理・・・。

ここが、一番大変な作業です!

ちょ!「レシートは、お宝の山」って、知らんのけ?

その言葉を聞いて、初めて真剣にレシートから領収書ともらったわ!

去年からしっかりと管理しようと試みた必要経費の計算だけど、年末にかけて計算から按分計算に科目分類と大変でした・・・。

アフィリエイトにおける必要経費を紹介するよ♪

アフィリエイトの必要経費について

アフィリエイトに関わる必要な経費を計算していくけど、どの科目にどのレシートや領収書を分類していいか、最初は迷いまくった・・・。

色んな人の経費の科目や、ボクが計上している経費の勘定項目は

色々なアフィリエイターさんの必要経費の計上科目を参考に、ボクは分類しました。

もちろん、自分でネット代やスマホ代、電気代、車両費などの按分計算も決めて、計上しています。

必要経費を科目ごとに計算

最初はレシートや領収書をみて、「勘定科目をどれにする?」とか悩んでいたけど・・・。

「コロコロ毎年計上する勘定科目を変えずに、ちゃんと金額さえあっていればいい」って本に書いてあって、安心したわ!

ひたすら使って、経費で落ちるレシートと領収書をかき集めたら、各経費を科目ごとに一年間の合計を出しておきます。

アフィリエイトの収支内訳書の作成

各アフィリエイトの会社(ASP)の収支と必要経費の計算ができたら、ここからが本番作業です!

まずは、収支内訳書の作成をします。

いよいよ、確定申告の為の書類作成やな!

ここまでの計算が一番苦しんだけど、これをやらないと「収支内訳書」が作成できないんよね(ノω`●)

国税庁の確定申告書作成コーナーで書類を作成します。

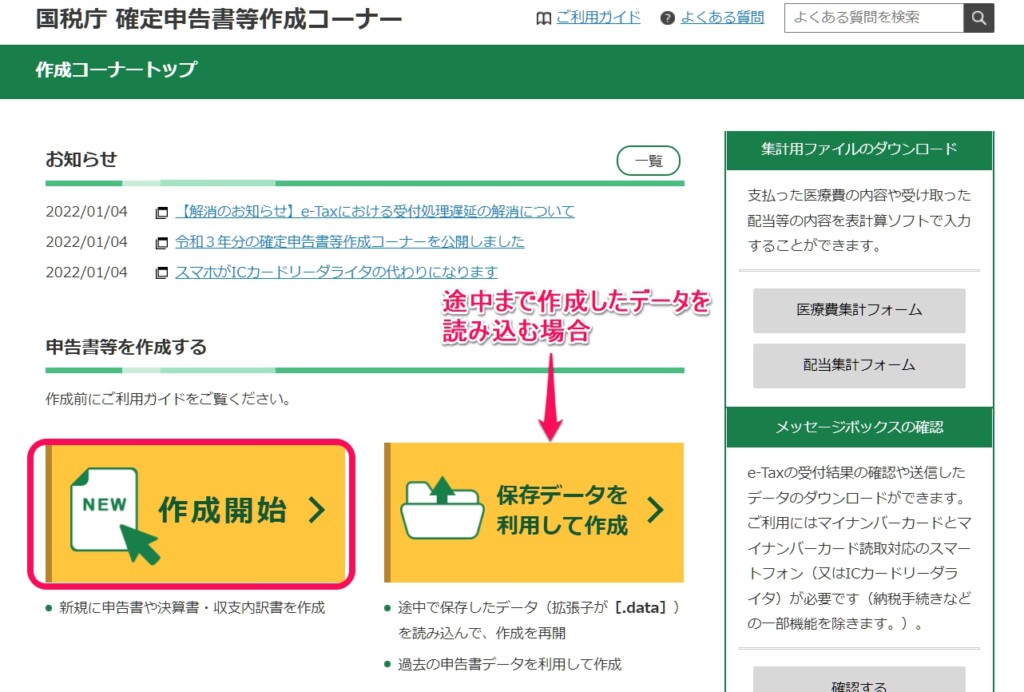

「作成開始」をクリックします。

途中で作業を止めて保存した場合は、「保存データを利用して作成」をクリックすれば、続きから作業できます。

税務署への提出方法を選択します。

e-Taxを利用せずに、税務署に郵送・持ち込みの場合は、「印刷して提出」をクリックします。

事前確認の事項などをチェックして、「利用規約に同意して次へ」をクリックします。

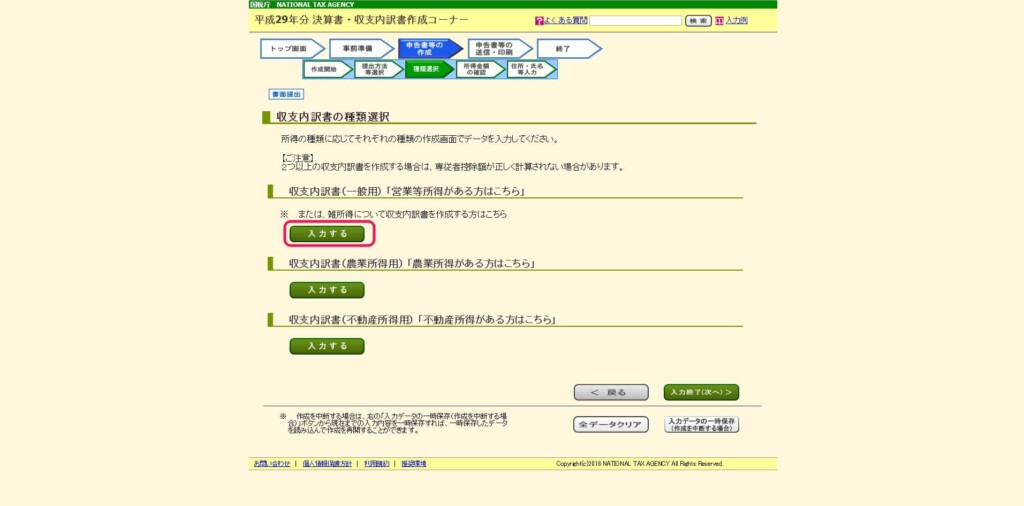

収支内訳書の作成準備

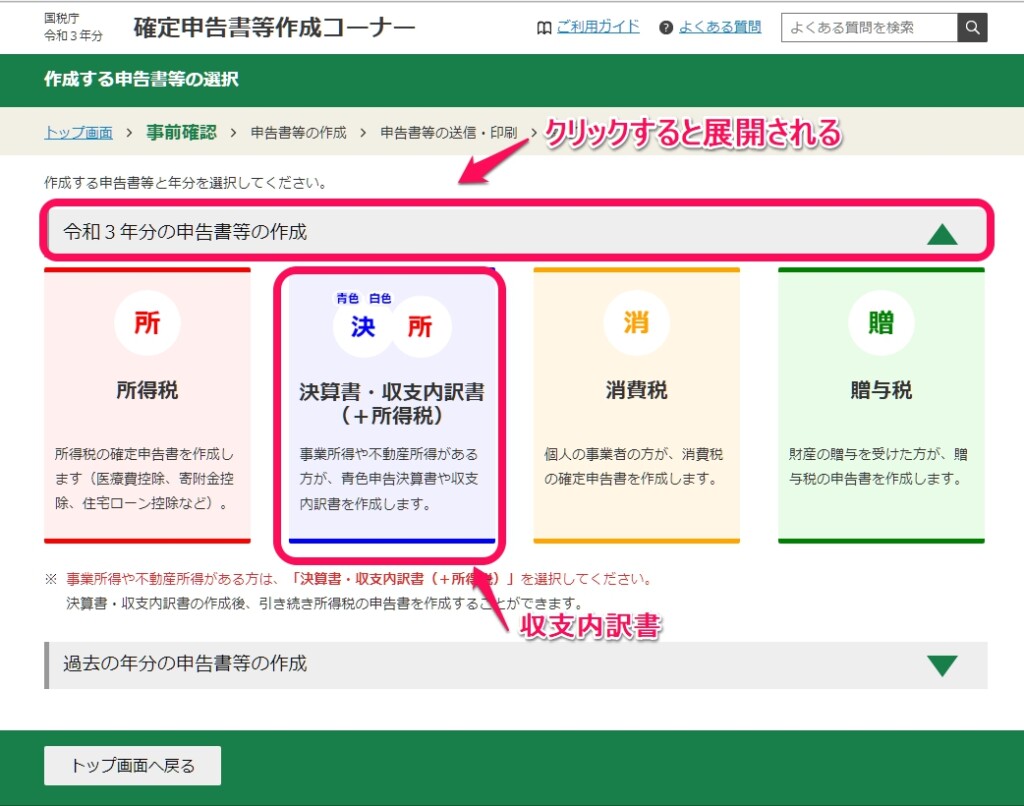

「決算書・収支内訳書(+所得税)」をクリックします。

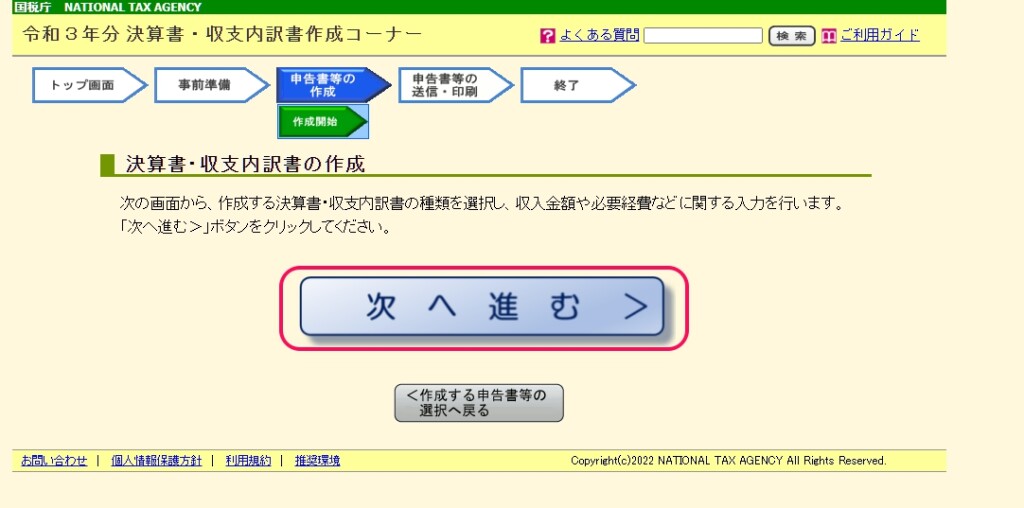

「次へ進む」をクリックします。

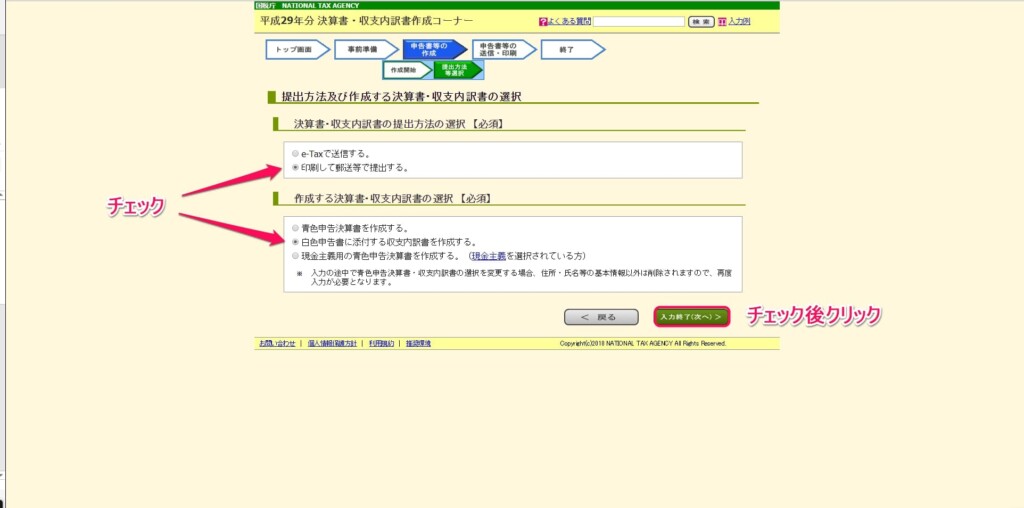

「印刷して郵送等で提出する。」、「白色申告書に添付する収支内訳書を作成する。」にチェックをして、「入力終了(次へ)」をクリックします。

「収支内訳書(一般用) 「営業等所得がある方はこちら」」をクリックします。

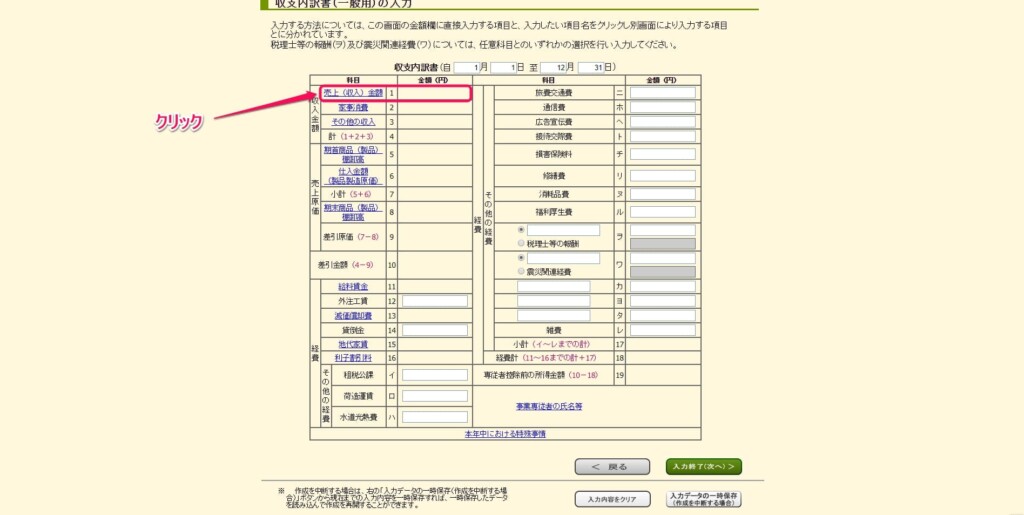

アフィリエイトの収支内訳書の売上(収入)金額を入力

収支内訳書の画面で、「売上(収入)金額」をクリックします。

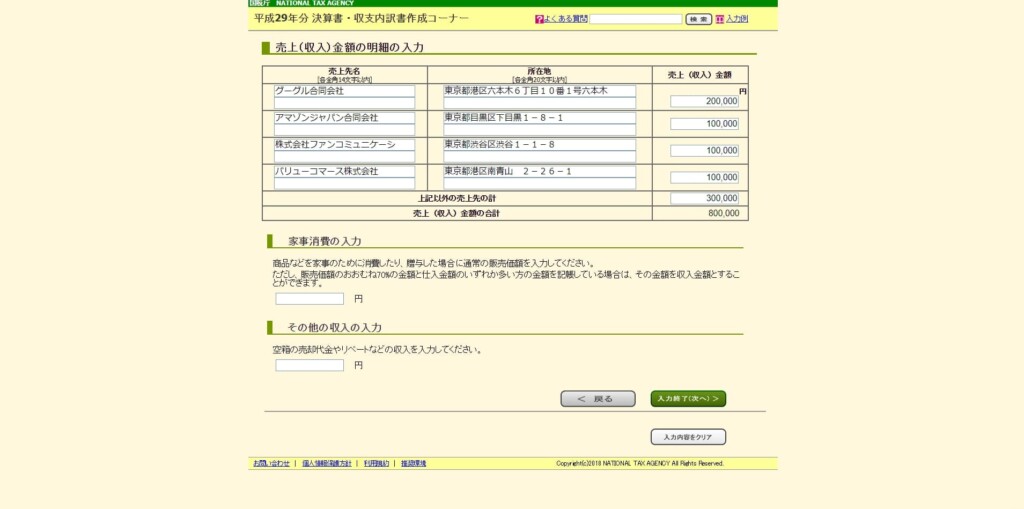

4社分の会社名、住所、収支金額を入力します。

各アフィリエイトの会社名や住所は、ASP管理画面やググって調べてください。

全部入力したら、「入力終了(次へ)」をクリックします。

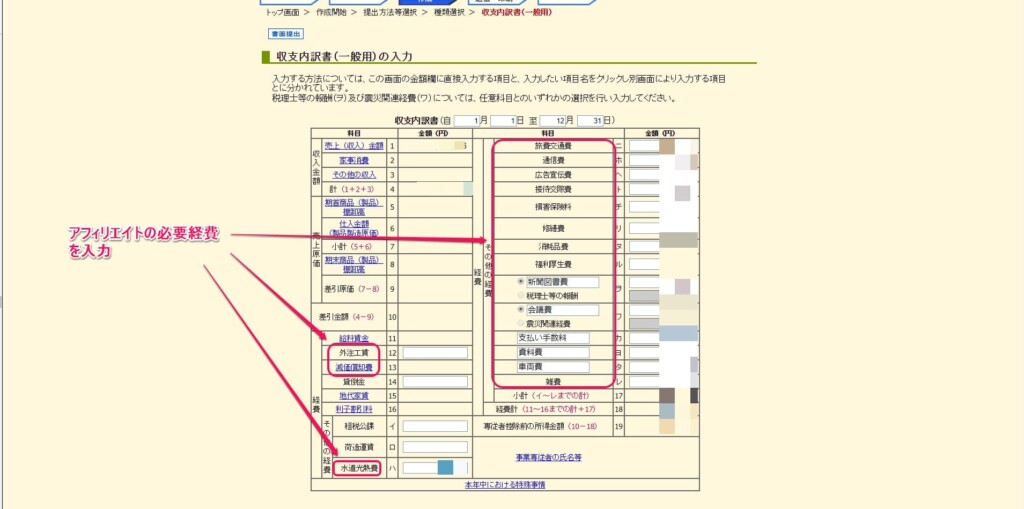

アフィリエイトの必要経費の入力

必要経費で計算した「科目」ごとの一年間の金額を、経費の「科目」に入力します。

すべての経費の入力が終わったら、「入力終了(次へ)」をクリックします。

画面の数値を確認して、次へ進めていきます。

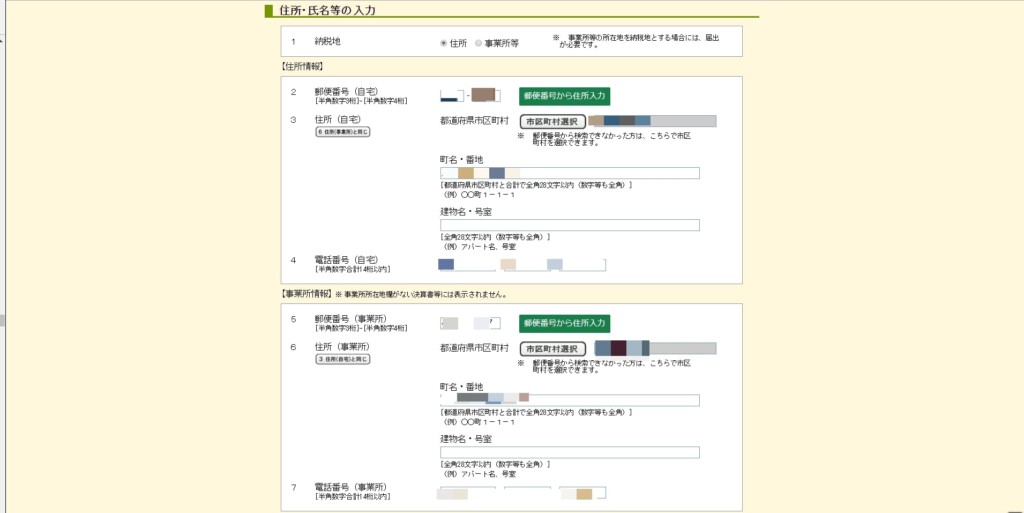

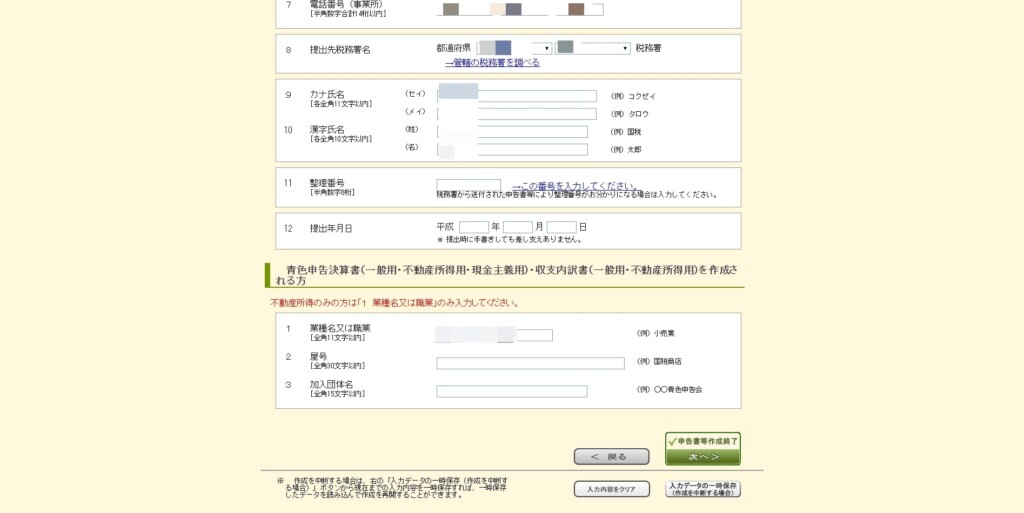

住所や氏名、電話番号などを入力していきます。

「事業所」は、自宅の住所でOKです。

「整理番号」と「提出年月日」は、プリントアウトしたあとに手書きで書くので、空欄で大丈夫です。

「業種名又は職業」は、ボクは「ウェブサイト運営」にしました。

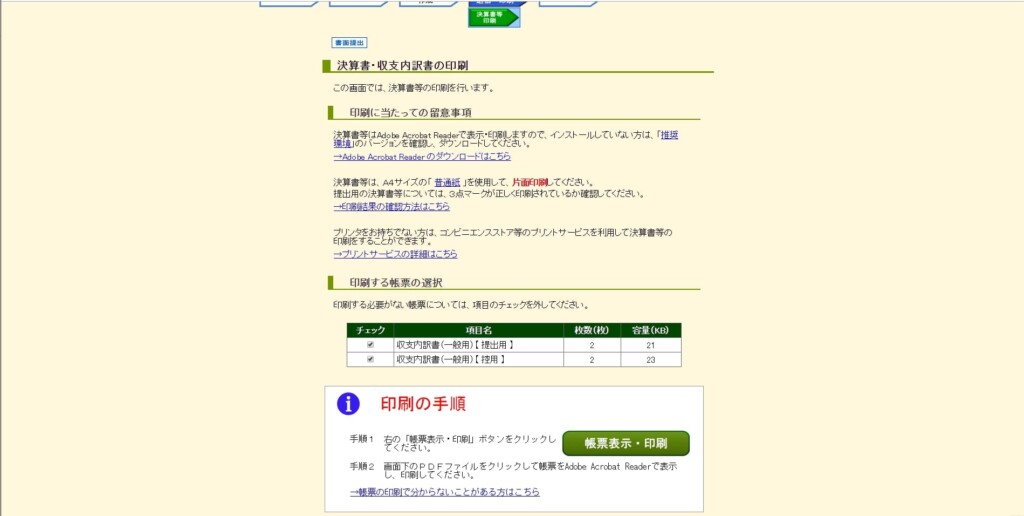

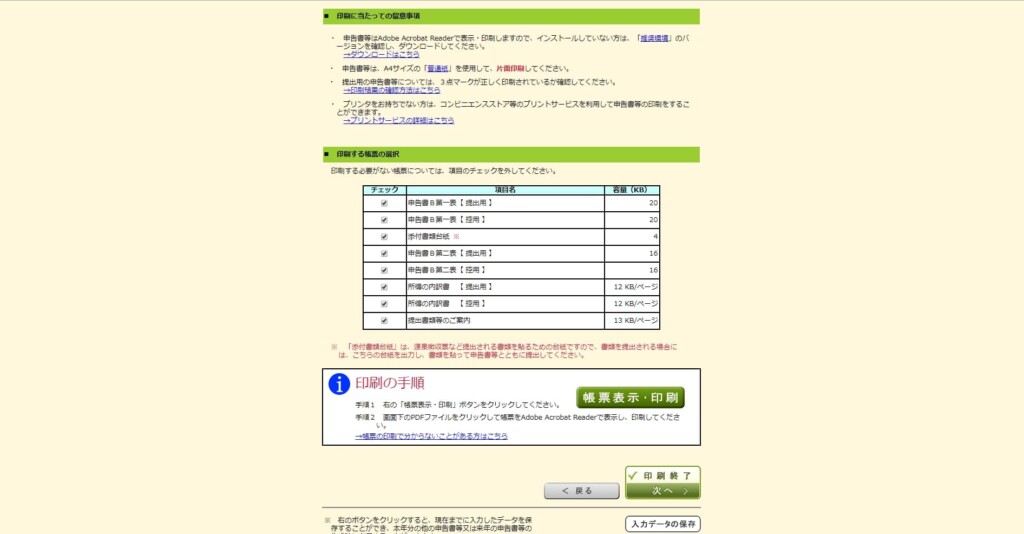

提出用と控用にチェックが入っていることを確認して、印刷かPDFに保存して完了です。

後で修正などできるように、「入力データの保存」もしておいた方が安心ですよ!

「収支内訳書」の作成は、これで終わりですね♪

アフィリエイト収入と給与所得の確定申告(白色申告)の書き方

あとは、給与所得とアフィリエイトの収入を確定申告書に反映させます。

そして、控除項目を入力して、確定申告書を作成するだけだけど、なかなか大変です・・・。

収支内訳書ができていれば、あとはラクなんか?

うむ。あとは全部入力して、控除もいれて・・・いや大変だったよ(ノω`●)

まず、確定申告書を作成するために手元に準備しておくのが

では、白色申告のアフィリエイト収入と給与所得の確定申告書を作成していきます。

白色申告の書類の作成準備

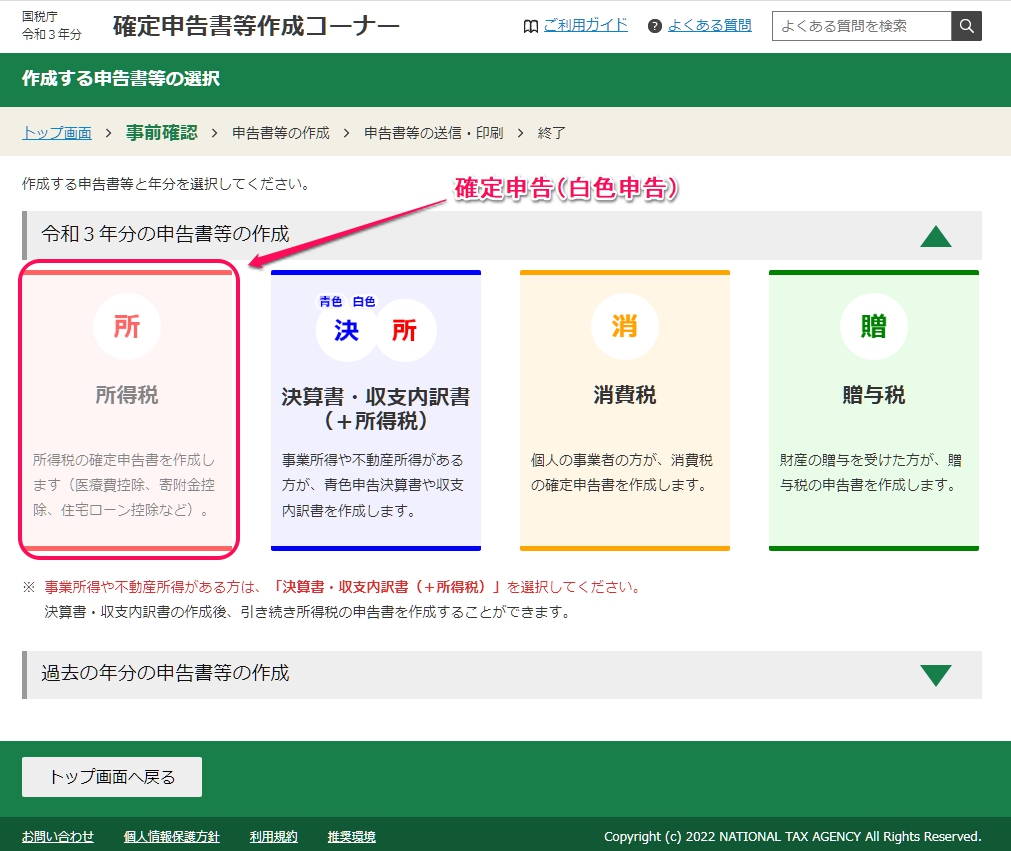

「収支内訳書」を準備した画面と同じ画面で、「所得税」をクリックします。

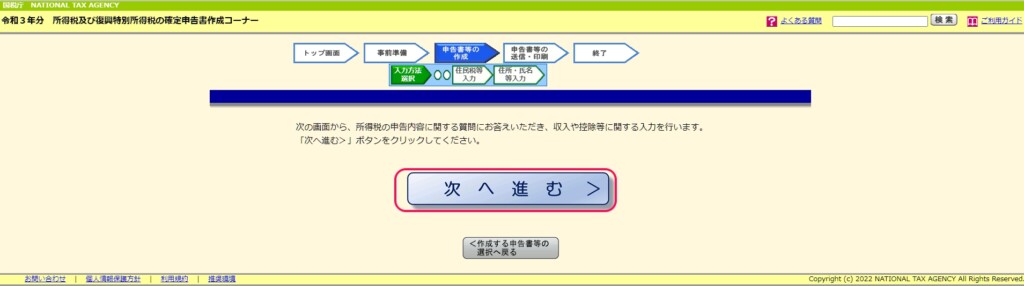

「次へ進む」をクリックします。

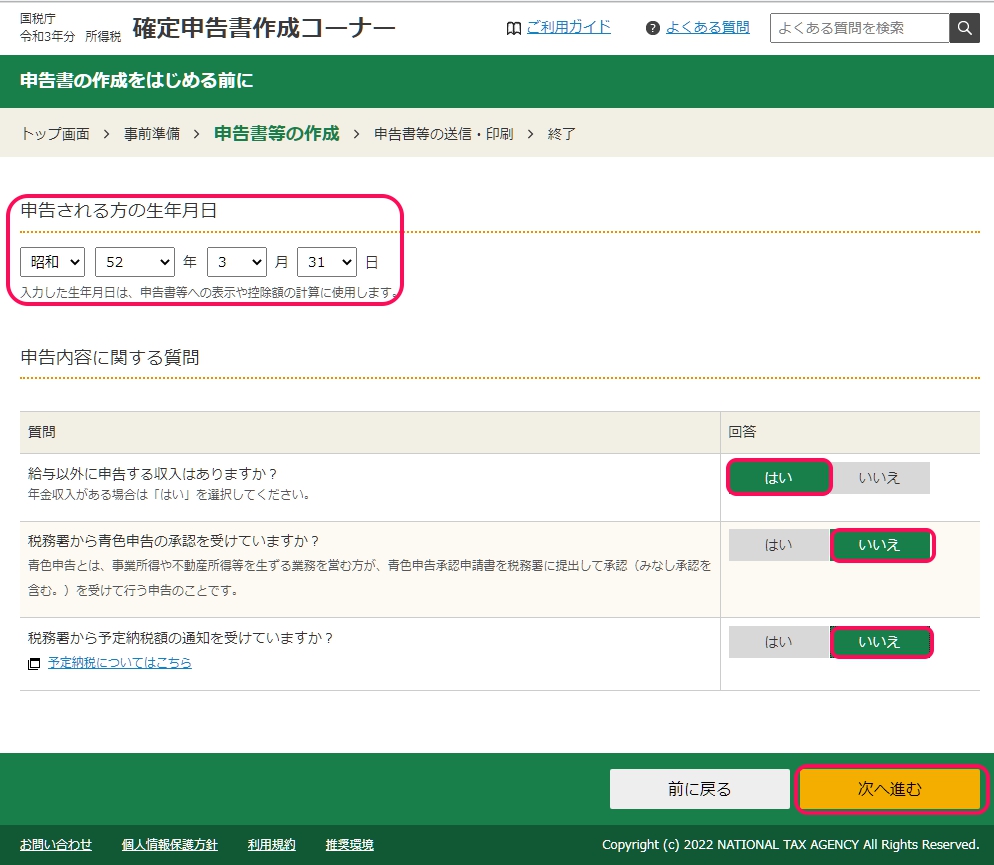

生年月日を入力して、申告内容に関する質問に答えます。

「次へ進む」をクリックします。

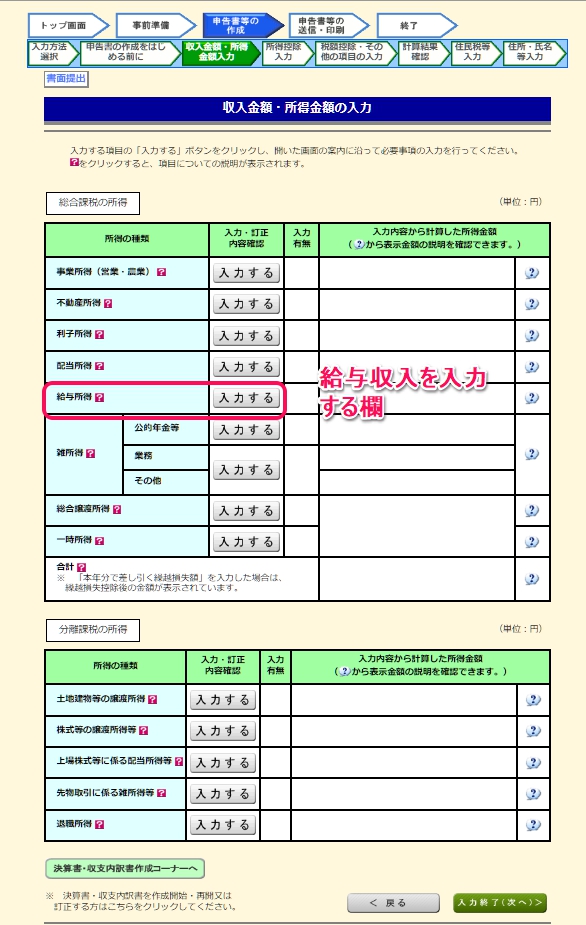

給与所得を入力する

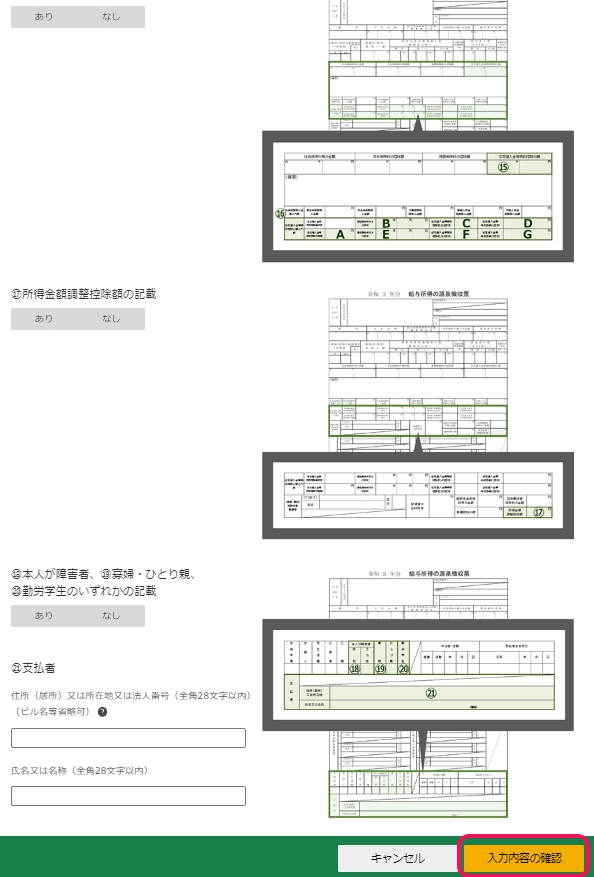

まずは、会社からもらった源泉徴収票を元に、数値を入力していきます。

「給与所得」をクリックします。

年末調整済みの源泉徴収票か年末調整済みでない源泉徴収票で入力する欄が変わるので、どちらかの「入力する」をクリックします。

わからない人は、「年末調整済みと年末調整済みでない源泉徴収票の見分け方」のリンクで見分けてください。

見本と会社からもらった「源泉徴収票」の金額をみながら、どんどん入力していきます。

「入力内容の確認」をクリックして、入力を終了します。

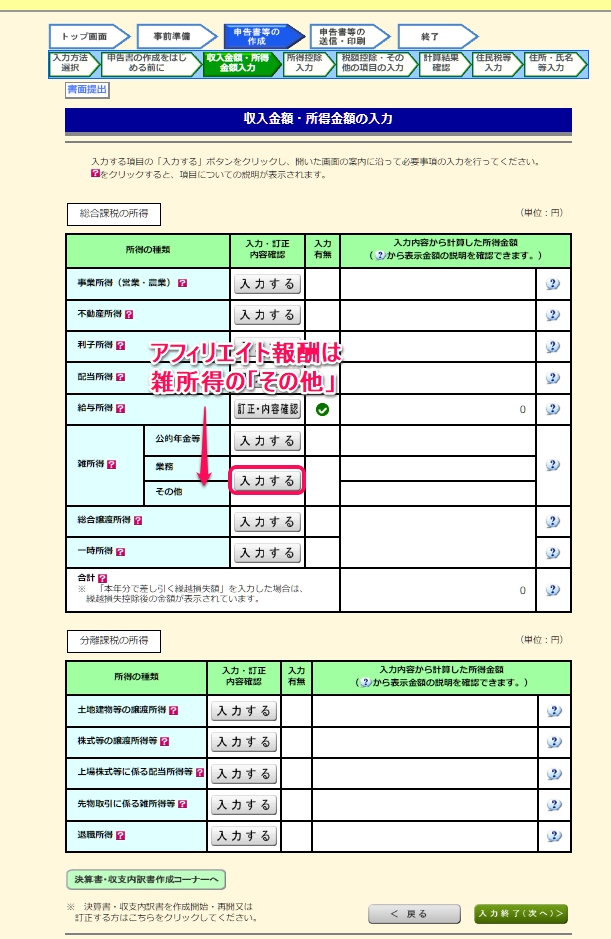

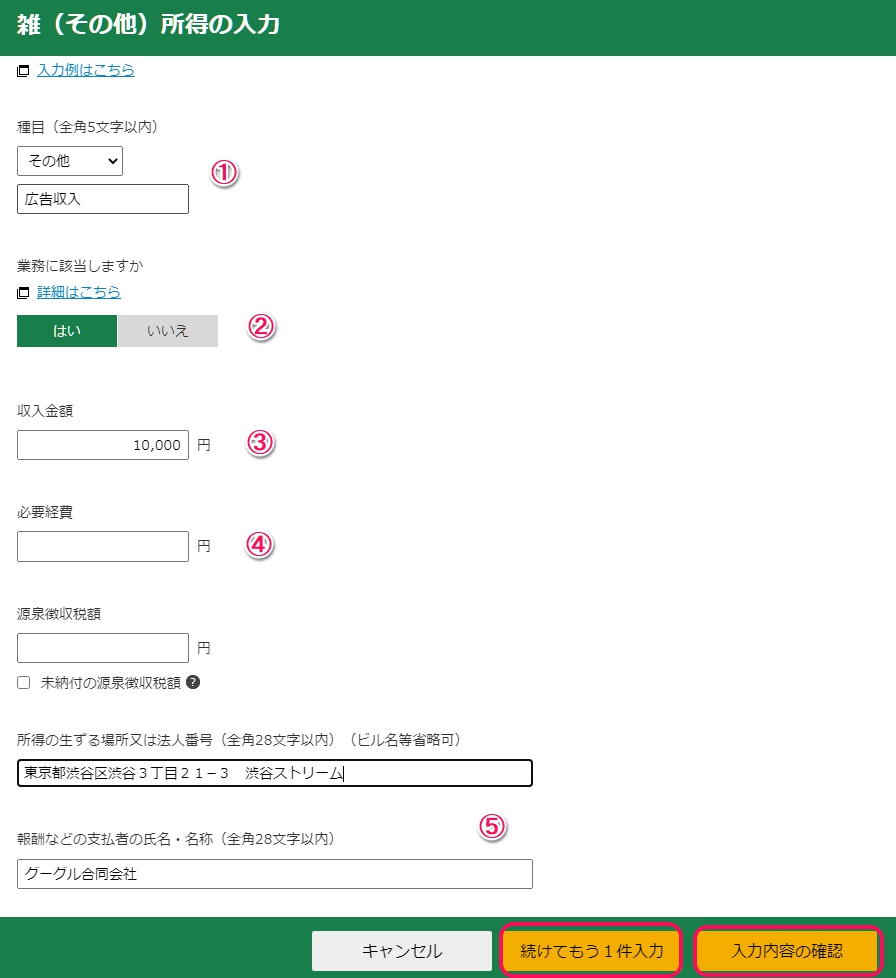

アフィリエイトの収入!雑所得(その他)にアフィリエイト収入を入力する

次は、アフィリエイトの報酬を入力していきます。

「雑所得」の「その他」の横の「入力する」をクリックします。

雑(その他)所得の入力画面で、「入力する」をクリックします。

各入力項目は

アフィリエイトの収入を入力していくけど、⑤の会社名と住所はASP管理画面やググって調べてください。

④の「必要経費」はバラバラにしなくても、「経費の合計額」を一番最初の必要経費欄に記入しておけば大丈夫です。

複数社の場合は「続けてもう1件入力」で、次々と入力してください。

アフィリエイトの報酬を得た会社が少なければいいけど、ボクのように十数社だと、 「続けてもう1件入力」 でどんどん入力していってね!

つまり、兼業(サラリーマン)アフィリエイターは雑所得、専業アフィリエイターは事業所得になります。

詳しくは、税務署で聞くと色々なパターンを教えてくれます。

入力をし終えたら「入力内容の確認」をクリックして確認して、「次へ進む」をクリックします。

収入金額・所得金額の入力画面で、株式の配当などがある人は他項目を入力して、「入力終了(次へ)」をクリックします。

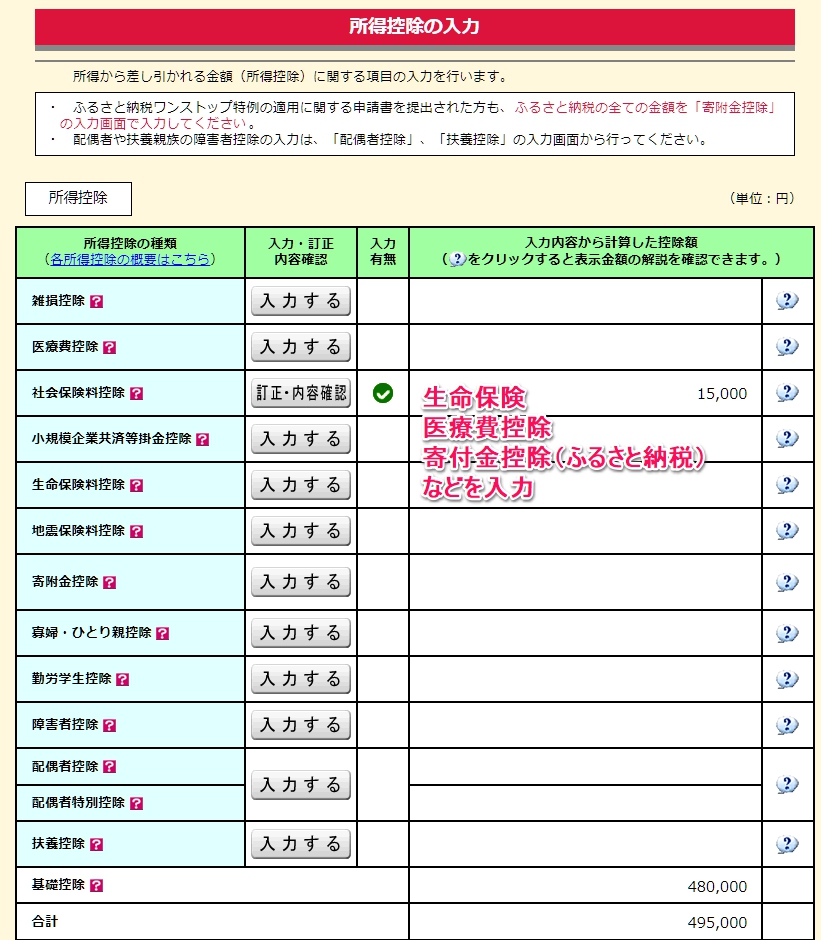

生命保険などの所得控除を入力する

生命保険や医療費控除、寄付金控除(ふるさと納税)などの「控除」を入力していきます。

また、国民年金は社会保険料控除になります。

ボクは、年末に頑張って収支と経費計算をして、かけこみでふるさと納税をしました。

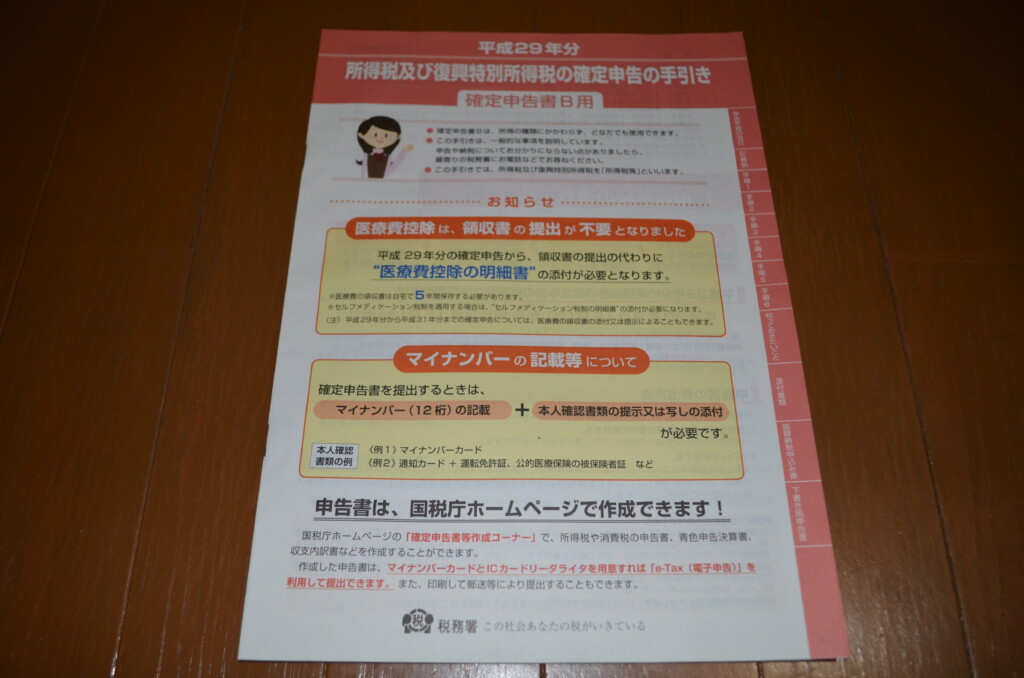

あと、2017年から始まった「セルフメディケーション税制」を「医療費控除」で適用しました。

すべて入力して、「入力終了(次へ)」をクリックします。

税額控除・その他の項目の入力もある場合は入力して、「入力終了(次へ)」をクリックすると所得税を計算してくれます。

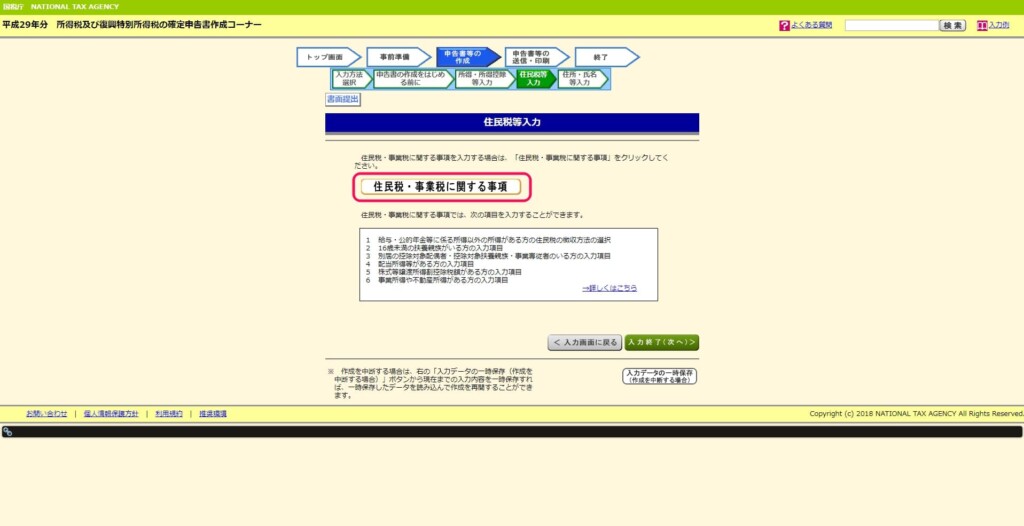

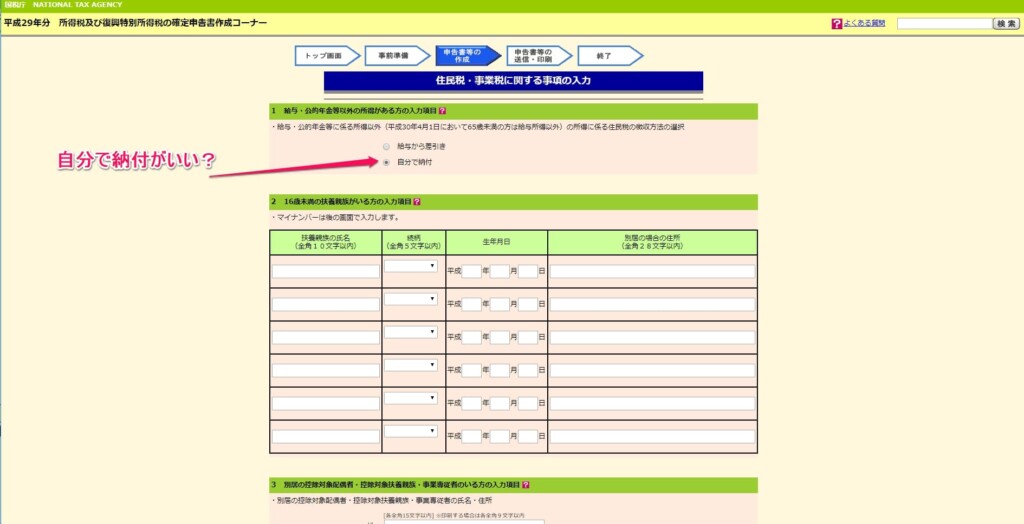

住民税について入力する

続いて、「住民税・事業税に関する事項」をクリックします。

「マイナンバー」で副業はバレるとは思うからもうどっちでもいいと思うけど、一応自分で納付にしておいた方がいいかもしれません。

あとは、住所などを入力していってください。

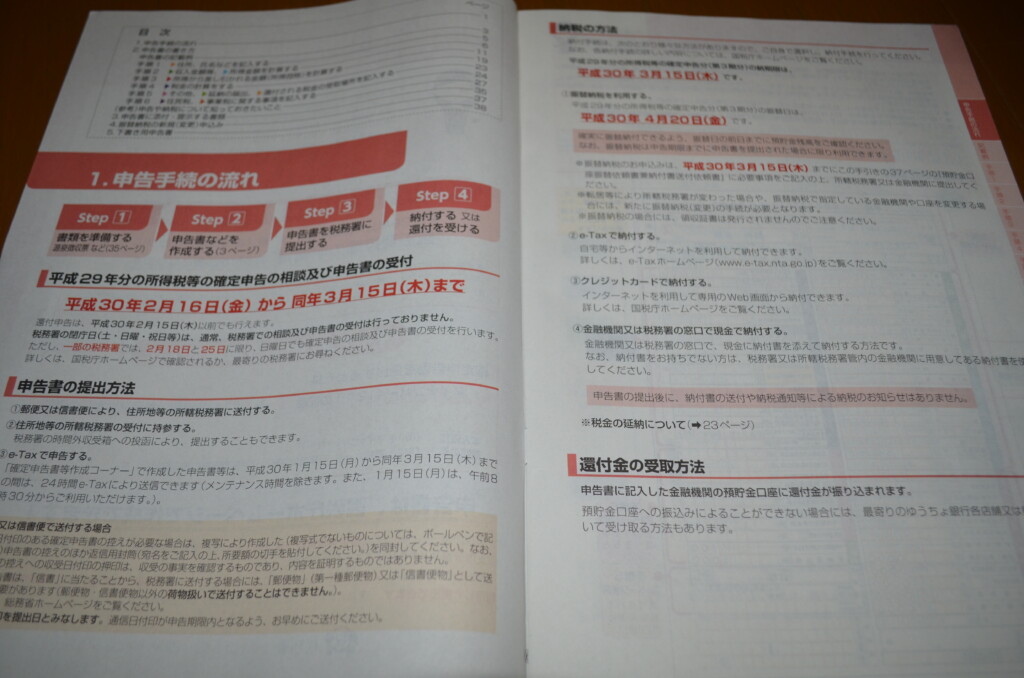

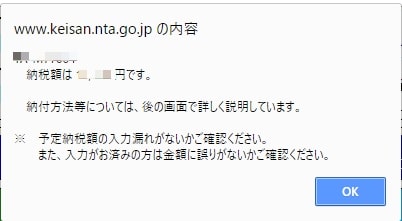

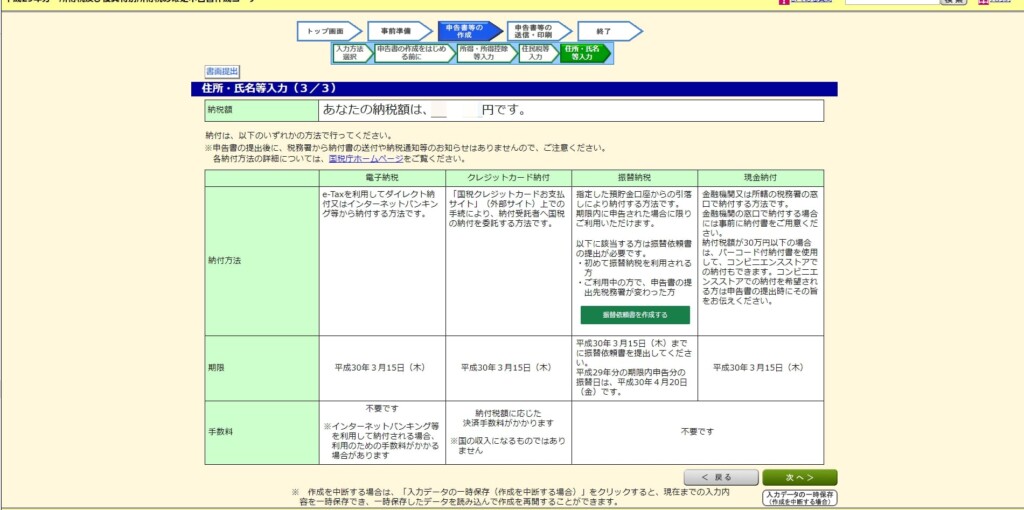

還付金、納税方法の情報

還付金がある場合は振込口座の登録、納税額がある場合は納税方法が表示されます。

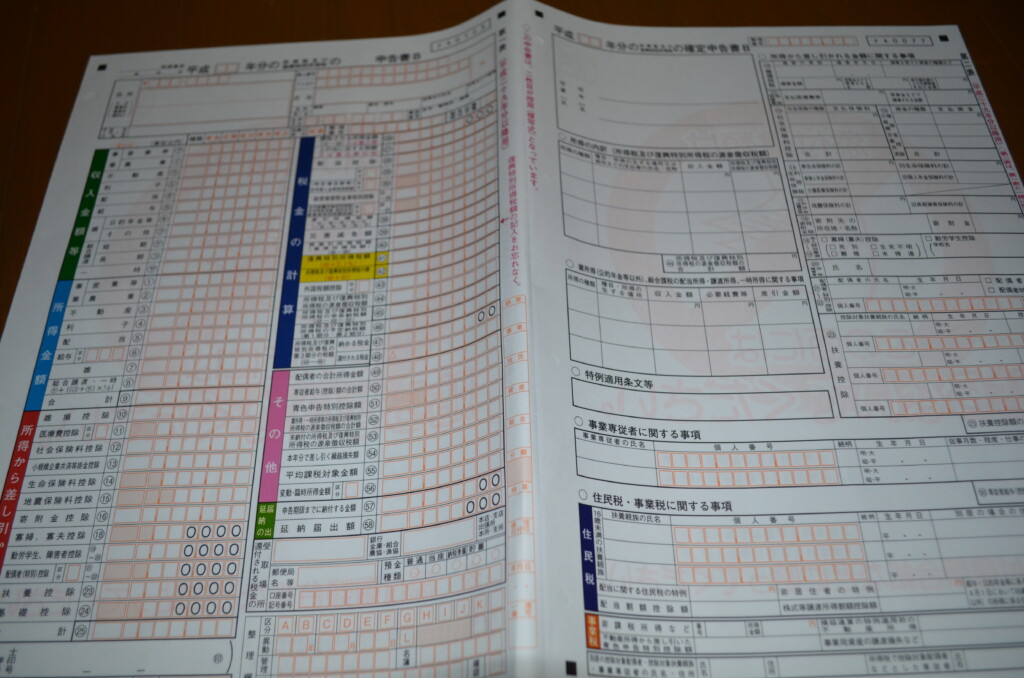

すべてにチェックが入っていることを確認して、印刷かPDFに保存して完了です。

確定申告書も、後で修正などできるように「入力データの保存」もしておいた方が安心ですね!

確定申告書の作成は、これで終わりですよ♪

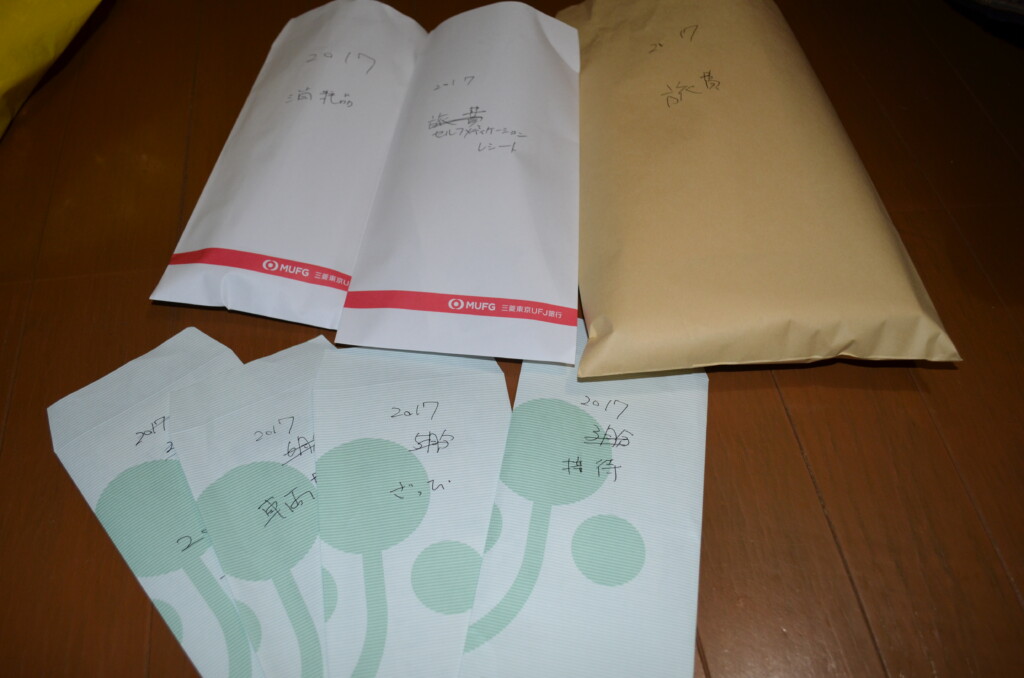

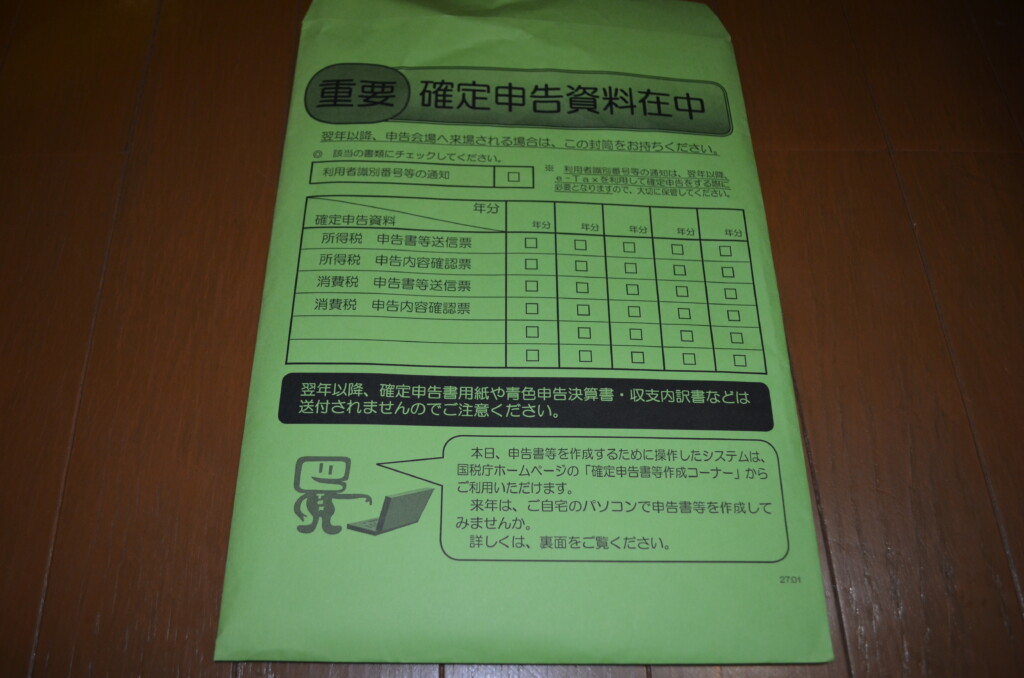

税務署にもっていく必要書類

ここまで書類を作成できたら、あとは必要書類を持って、自分の住んでいるエリアの管轄の税務署に確定申告期限内に行くだけです。

または、郵送してもいいですよ。

必要書類って、何があるん?

さっきの確定申告書Bのページにも書いてあるから、忘れないようにね!

必要書類は確定申告書Bのページに書いてあるけど

⑤、⑥は、セルフメディケーション税制の控除を受けるために必要な書類です。

⑦は、ふるさと納税の控除を受けるための必要な書類です。

経費のレシートや領収書は持っていく必要はないけど、税務署の調査が入ったときに必要なので、7年間は保管しておきましょう♪

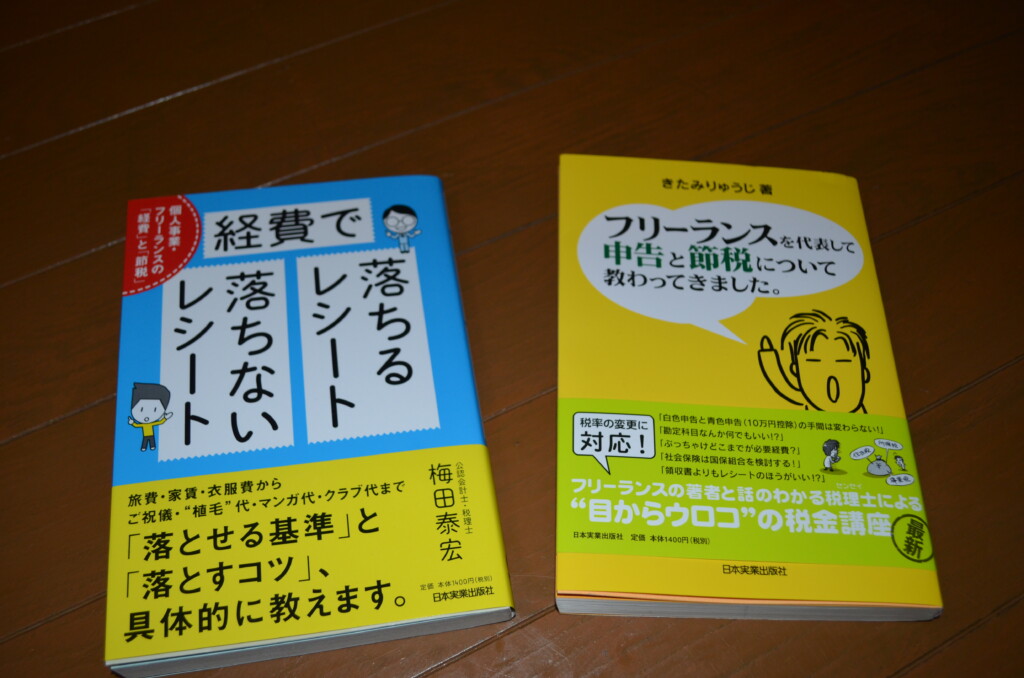

おすすめ!アフィリエイトの確定申告時に参考にした書籍

2017年は経費や確定申告について色々と調べたり、本を読んで勉強しました!

丼にいは、節税についても勉強しとったな!

知ってる?1,000万円超えると、翌々年から消費税がかかってくるんだべ!死ぬわ(笑)

その中でも、ボクが実際に買って読んで参考になった本を紹介するね♪

経費で落ちるレシート・落ちないレシート

レシートはお宝の山で、イマイチわからなかった経費の事がわかりやすく書かれていました。

フリーランスを代表して 申告と節税について教わってきました。

個人事業主がどうやったら節税できるのか?どこまでがホワイトで何がグレーなラインなど面白おかしく書かれていたり、法人化するラインなども書かれていてめっちゃわかりやすかったです。

まとめ 兼業(サラリーマン)や学生でアフィリエイトをしている人も確定申告をしましょう

今回の確定申告から、セルフメディケーション税制とふるさと納税を反映させて、確定申告書を作成してみました。

経費って、色々落ちるんやな!税金関係の書籍も落ちるんや!

ちょ!丼にい、ノートパソコンが欲しいから、経費にして買ってくれ